报告分享:英国升息、欧元区加码购债,一鹰一鸽点评欧股行情!

12/16 晚上英国、欧洲央行先后开会,一个率先开出升息,一个则额外增加购债规模,乍看之下一鹰一鸽,背后到底代表欧洲什么样的资金环境,以及欧股行情是否还有基本面支撑?

本文重点:

- 欧洲央行透过明年暂时性的扩大资产购买 APP 计划,减缓 PEPP 到期后购债快速缩减的情况,2022 年资产负债表将持续扩大,且升息概率也较低,是成熟国家中宽松时程较长的经济体。

- 英国央行本次率先启动第一次升息,利率前瞻更透露明年会有更多次升息机会,其认为通胀将于明年下半年滑落,然中长线通胀水准远高于过去,显示其对打击通胀态度最为积极。

- 明年上半年欧元区仍有一定资金动能,短线内需消费受病毒影响而放缓,不过在就业市场持续复苏和低基期保护下仍有年增动能,只要供应链如预期缓解,受惠供应链缓解的欧洲制造业和德国仍有行情支撑。

本篇报告先分别对 12/16 欧洲央行、和英国央行的利率会议进行分析,包含明年两个央行的货币政策展望,最后分析对于欧股行情看法。

一、欧洲央行:暂时性扩大 APP 弥补明年 PEPP 到期,2022 年“缓”步缩减购债!

以下为欧洲央行(ECB)12 月利率决策会议重点整理:

1. 关于政策:暂时性扩大 APP 购债规模,延长 PEPP 再投资至 2024 年底!

- 维持三大基本利率不变。

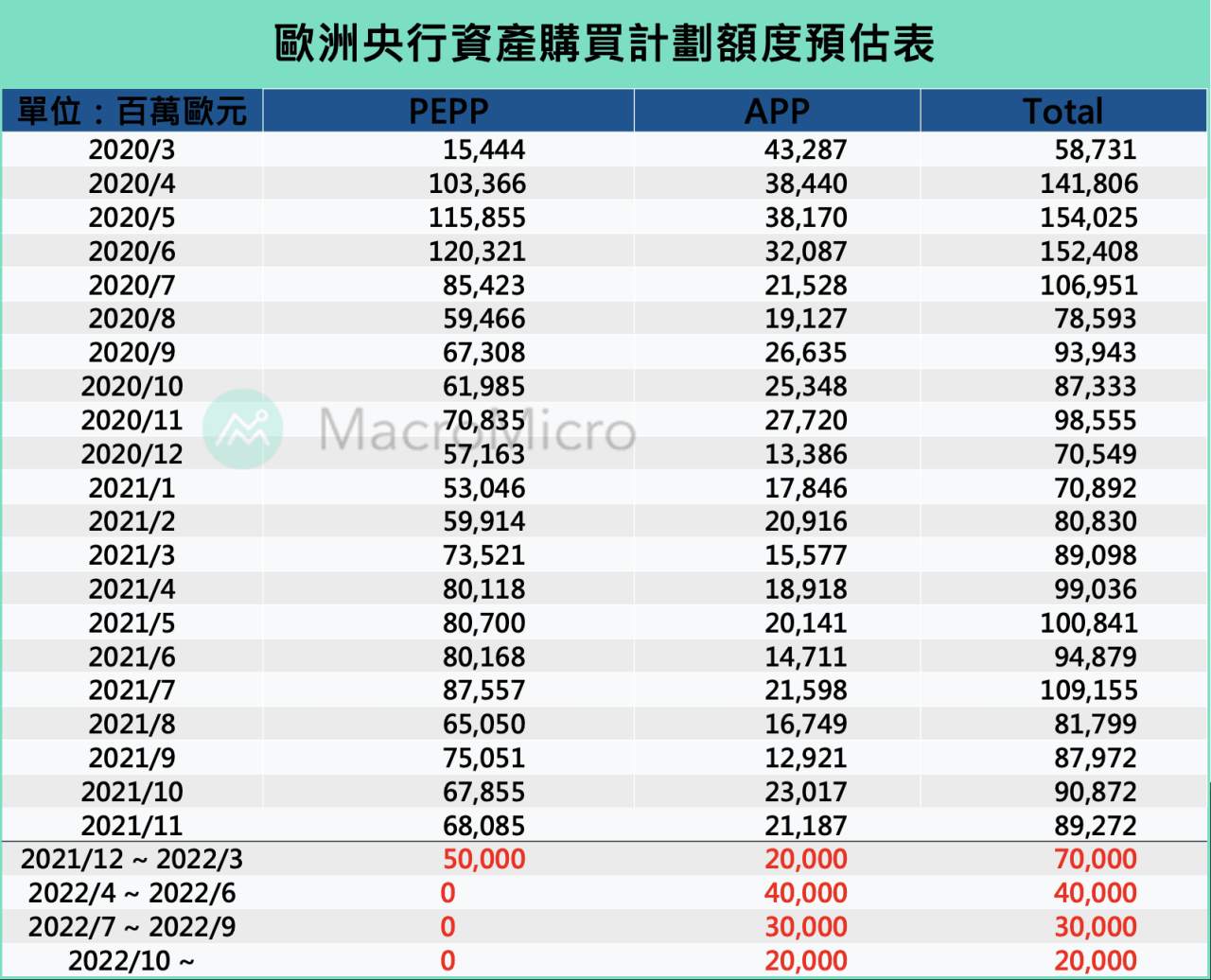

- 暂时性扩大 APP 购债计划规模,2022 Q2 每月购买 400 亿、2022 Q3 每月购买 300 亿,之后则回归每月 200 亿(APP 为欧洲央行的常设购债计划,过去以每月 200 亿的速度新增购债)。

- 疫情期间额外发行的PEPP 购债计划总额度维持在 1 万亿 8500 亿欧元,并于 2022/3 月结束购买不变。

- PEPP 购债指引:2022 Q1 PEPP 购债速度相较前季微幅放缓(2021 Q4 PEPP 每月约购买 600-700 亿欧元)。

- 延长 PEPP 计划购买资产到期后的“再投资”期限至少到 2024 年底(原 2023 年底)。

- 持续提供长天期定向银行再融资工具(TLTRO III)至 2022/6 月不变。

简单来说,原先今年 Q1~Q4 PEPP ( 紧急疫情资产购买计划 ) 与 APP( 资产购买计划 )实施期间,每月合计约购买 800~900 亿欧元债券,若明年 3 月 PEPP 计划到期,则每月欧洲央行购债将仅剩 Q2 APP 400 亿、Q3 300 亿、Q4 回归疫情前的 200 亿欧元。

2. 关于利率前瞻指引:持续纳入容忍短线通胀超标,宽松态度未有改变

容忍短线 通胀 微幅高于目标 2%,并追求中长线通胀目标到达 2%,才会考虑升息,整体维持前瞻指引不变(欧洲央行自 2021 / 7 / 22 利率会议更改利率前瞻指引,由接近但是低于 2% 改为到达 2%,并纳入容忍短线通胀措辞)。

原文:“Governing Council expects the key ECB interest rates to remain at their present or lower levels until it sees inflation reaching 2% well ahead of the end of its projection horizon and durably for the rest of the projection horizon, and it judges that realised progress in underlying inflation is sufficiently advanced to be consistent with inflation stabilising at 2% over the medium term. This may also imply a transitory period in which inflation is moderately above target.”

3. 经济预测:微幅调整 GDP 增速,全面上调 2021-2023 通胀预期

欧洲央行针对 2022 大幅上调通胀预期给出解释,相较于 9 月预测,本次大幅上调有 2/3 是来自能源价格的贡献,包含原油和天然气价格的上升所致。 值得注意的是,2023 年中长线通胀预测虽有上调,但仍低于目标 2%,也是本次欧洲央行仍保持一定程度宽松的主要原因。

4. 记者会谈话重点

▌关于经济

近期欧洲 经济增速 略有放缓,短线受新型变种病毒所影响,至于供应链瓶颈和能源价格仍是主要的不确定因素。虽然短线增速将放缓并持续至 2022 年初,不过预期 2022 年经济仍将保持强势,且就业市场也持续呈现复苏,2022 Q1 GDP 就能回到疫情前水准。

▌关于通胀

通胀主要来自能源价格飙涨,预期 2022 年通胀水准仍将超过 2%,不过将逐渐下降,代表中长线通胀水准的 2023 年预测虽然有上升,不过仍低于目标。能源价格以外,欧洲央行特别关注 薪资增长 的状况。

▌关于货币政策

2022 年 升息 的概率较低,不需过度根据美联储的货币政策作出调整,同意本次货币政策的委员占大多数,仅少部分委员反对其中某些计划。金融融资环境仍保持宽松,银行再融资计划(TLTRO III)持续扮演提供充足流动性的工具。

本次会议欧洲央行宣布在明年 3 月 PEPP 到期后,额外扩大接下来两个季度(2022 Q2、2022 Q3)的 APP 购债规模,一定程度减缓了未来整体缩减购债的幅度,在目前美联储、英国央行加速紧缩的环境下,欧洲央行于明年仍将持续扩大资产负债表,而除非后续通胀再次高于预期或出现明显的薪资通胀螺旋上升,欧洲央行于 2022 年启动升息的概率依旧较低。整体而言,欧洲央行宽松时程确实长于这些国家。

二、英国央行:开启第一次升息,对抗通胀态度最为积极

以下为英国央行(BOE)12 月利率决策会议重点整理:

1. 关于政策:12 月利率会议升息 0.15%,前瞻透露明年仍有升息机会

- 8-1 通过 升息 至 0.25%(原 0.1%)。

- 9:0 通过(前次会议为 7-2 票)维持总购债规模总额度 £8,950 亿, £8,750 亿为政府国债、和 £200 亿为投资等级公司债(此购债规模将于 2021 年购买完毕,意味 2022 年不会再有新增购债)。

- 利率前瞻指引:尽管通胀仍有不确定性,持续给出未来紧缩升息指引。 原文:“The Committee continues to judge that there are two-sided risks around the inflation outlook in the medium term, but that some modest tightening of monetary policy over the forecast period is likely to be necessary to meet the 2% inflation target sustainably.”

2. 关于经济:就业市场复苏趋势未变,略微下修 Q4 GDP

短线经济放缓的风险则来自 Omicron 变种病毒快速传播,因此小幅下调 2021 Q4 GDP 预期约 0.5% ( 6.7%->6.2%),后续也有可能压抑 2022 Q1 GDP 增速,央行将持续关注变种病毒变化,以及其对于中长线通胀的影响。而就业市场持续好转,失业率 进一步下探至 4.2%,11 月 新增雇员 强劲回升,透露 9 月就业保障计划到期后放缓的风险已大幅降低,英国央行预期 薪资 增长已超过疫情前水准,推动本次升息的决策。

3. 关于通胀:通胀大幅超出预期,预期 2022 Q2 来到通胀最高

英国央行预计至明年春季通胀将受到 天然气价格 推升,支撑 CPI 位于 5% 水准,并于 2022 年 4 月达到约 6% 峰值(高于 11 月会议预期约 1%)。展望明年下半年,随着供应链瓶颈逐渐缓解,配合全球需求商品转为服务消费、油价趋缓,通胀于明年下半年开始大幅回落。

继 12/15 美联储于位图上调明年升息次数,英国央行本次于会议率先启动第一次升息,带动 英镑 兑美元强升 100 点。如同 M 平方 8 月初以来的短评提及,英国央行将为重要成熟国家央行中率先升息的国家之一(另一成熟央行为新西兰)。

而观察本次会议也提及由于英国的中期通胀补偿措施(Medium-term inflation compensation measures)一直高于过去十年的平均水平,这个通胀水准则与美国和欧元区维持在长线水平附近明显不同,显示英国央行是目前最为积极对抗通胀的央行,只要经济增长不致因变种病毒大幅放缓,英国央行明年仍有可能启动多次升息的可能性,2022 年底的利率水准可能提高至 1% 以上水准,也就是 3 次左右的升息次数。

整体来看,明年欧洲两大央行,一个还在缓步缩减购债阶段并持续扩大资产负债表,另一个则率先启动第一次升息,且明年仍有多次升息可能,显示两者货币进程上明显的差异;相较英国,欧元区在明年将相对具有更多资金动能。

回归基本面,内需部分,12 月 欧元区服务业 PMI 53.3(前 54.1),英国 则为 53.2(前 58.5),反应新型变种病毒短线确实使欧洲经济增速出现放缓,不过从目前医学调查显示病毒造成重症的概率较低,评估其影响应为短线 ,同时欧洲内需于这段期间至明年 Q1 仍有相对低的基期保护,配合就业市场持续复苏下也给予一定支撑。

制造出口部分,则是 M 平方认为欧元区国家可产生额外动能的部分,受限于今年供应链持续瓶颈,德国工业产出和订单 的缺口于年中扩大至近十年新高,不过从 10 月数据开始看到收敛迹象,配合近期欧元区制造业 PMI 细项“产出”连两个月回升,供应链于明年出现缓解的概率开始提高,也给予制造出口产业为主的德国额外动能。

整体而言,随全球景气迈入扩张,欧股的长线投资环境也逐渐在改变,而聚焦中期表现,欧元区及英国受疫情的影响皆属短线且有基期保护,放眼 2022 年,欧元区相对来说具有更多资金以及供应链缓下也提供制造业的额外动能支撑。

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.